本站点使用Cookies,继续浏览表示您同意我们使用Cookies。 Cookies和隐私政策>

![]()

本站点使用Cookies,继续浏览表示您同意我们使用Cookies。 Cookies和隐私政策>

![]()

数字经济的发展和信息技术的进步,推动金融机构数字化转型走向智能化新阶段

2023年中央金融工作会议提出加快建设金融强国的目标,要着力打造现代金融机构和市场体系,疏通资金进入实体经济的渠道,让金融为经济社会发展提供高质量服务。目前,我国数字经济核心产业增加值超过12万亿,与实体经济的融合不断深入,在经历了信息互联网时代、消费互联网时代后,已经迈入产业互联网时代。产业数字化转型持续向纵深加速发展,正在成为经济发展的主引擎,为金融的创新发展构筑了广阔舞台。

数字金融作为数字经济高质量发展的重要动能,承担着助力变革、深化服务、支持数字经济与实体经济融合发展的使命任务,数字技术的快速演进则为数字经济持续注入充沛动力。2023年,随着ChatGPT所引发的AI技术变革持续演进,大模型对复杂文本和图像的融合处理及分析能力不断增强,其“对话”和“创造”能力更能将金融工作者从大量的简单、重复工作中解放出来,“AI+”正在银行、证券、保险等垂直行业相继落地。随着生成式AI为代表的技术进步,必将引爆金融科技新一轮的技术革命,推动金融数字化转型走向智能化新阶段。

建设面向未来的数字敏捷架构,是金融机构实现四个重构、走向智能化的关键

在金融行业数字化转型走向“数智化”新阶段的当下,金融机构需要重构体验以满足新世代、老年等不同群体的需求、重构产品融入更多数字化特性、重构平台化经营模式、重构数字生态。在此目标指引下,规划并建设如下五方面能力的数字敏捷架构,正在成为金融机构数字化转型建设的关键:

1)渠道融合能力。 随着移动化、互联网和产业化的发展,金融机构一方面需要通过第三方生态渠道的整合吸引第三方客户,同时将服务嵌入到各行各业中,形成双向生态弥合,为单一客户提供多渠道一致性、一站式服务体验的渠道融合能力变得尤为重要。

2)数字体验能力。传统系统中,对客户的服务是基于产品流程的,客户旅程的概念几乎是缺失的,需要重新设计和优化流程以更好地满足客户的需求和期望。此外,目前VOC(客户声音)主要在事后管理客户投诉,缺乏在客户使用过程中收集和分析客户想法和期望的机制,需要将客户的感受转化为可量化的管理信息,以便及时调整产品和活动,提升客户体验。

3)数字运营能力。随着开放银行与场景金融兴起、渠道平台化与生态金融发展,金融机构需要在“APP+网点”主渠道经营的基础上,依托多维度数据全方位洞察用户需求,通过企业级的数字运营平台重构经营模式。设计并利用好数字平台“吸引、促进、匹配”三个关键功能,将能更有效突破传统模式的效率和资源配置边界,更有效地利用资源,提升整体运营效率和市场竞争力。

4)敏捷创新能力。以数字化为驱动的产品开发关键在于从模块化和参数化的角度出发,对所有产品进行系统化的配置,需要从数字化的角度对产品进行深入改造,这不仅包括产品自身特性,还涉及到产品后评价体系,目的是实现更加高效、便捷的产品组合创新和交叉营销能力。

5)数字基础能力。基于上述目标能力,需要建立强大的数字化基础,包括云、大数据、以及AI技术,作为支撑金融产品创新和服务优化的技术底座。随着大模型智力水平的发展,AI将在金融创新中扮演关键角色,从Copilot到AI agent,大小模型能力联动,最终实现全智能。

华为成立数字金融军团,进一步深耕金融行业,助力金融机构有序开展三大工程,建设数字敏捷架构

华为服务金融行业已有近15年,持续围绕金融业务和技术架构的演进深入探索,为客户提供高可靠的基础硬软件产品以及产品组合方案。2022年5月,华为成立数字金融军团,加大投入进一步深耕金融行业,华为围绕金融行业的“技术创新”和“数字化转型”需求双轮驱动,聚焦“筑牢基础设施韧性、加速应用现代化、跃升决策数智化、助力业务场景创新”四大战略方向,通过军团化的集成运作,纵向缩短客户需求和产品研发之间的工作链条,横向拉通多产品并联合各类伙伴构建系统化的解决方案,让创新技术直达业务场景,将行业需求与ICT技术深度融合,助力行业更高效走向数字化和智能化。

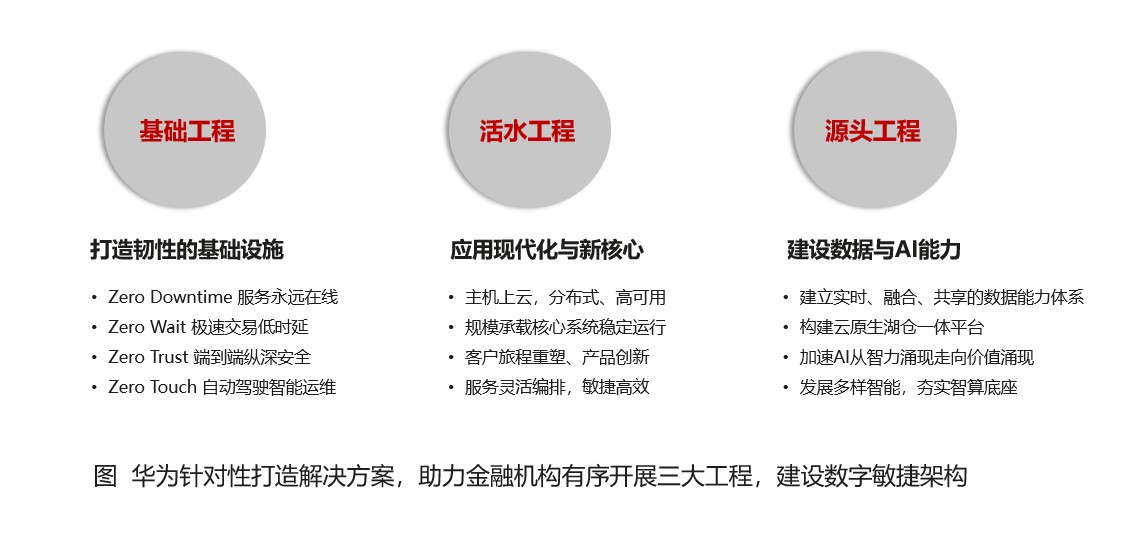

结合近年的实践,我们认为,金融机构落地数字敏捷架构、快速响应市场变化的关键在于促进科技与业务的深度融合,建设外部实时感知、业务辅助决策、事件自动响应、信息动态反馈的数字化能力。对准此目标,华为构建解决方案,支撑客户从如下三方面有效开展工程建设(如图所示)。

1)打造韧性的基础设施是“基础工程”。金融服务的韧性,在任何时代都无比重要,韧性的基础设施是金融服务稳定和安全的根基。全球数字支付高速增长,交易波峰是日常交易量的百倍,网络攻击也频繁发生,我们需要从关注系统韧性转变为关注用户旅程韧性,重塑韧性为敏捷架构构建坚实的基础。

华为在行业内首先提出 “Bank 4 Zeros”理念:Zero Downtime,为用户提供永远在线的服务;Zero Wait, 构筑极速交易低时延体验;Zero Trust, 构建端到端的纵深安全,保护金融服务与用户数据安全;Zero Touch,像自动驾驶一样的智能运维,实现业务故障1分钟发现、5分钟定位,10分钟解决。

要实现“Bank 4 Zeros”,就需要从用户旅程出发构建金融系统性韧性体系,这是华为的战略,也是优势所在。我们充分发挥ICT多产品技术协同的优势组合,成功帮助全球多家金融机构打造韧性顶层设计,构建了覆盖云管边端的韧性体系,构建了从双活到多活的系列高可用方案,实现从design for no failure到design for failure。

2)应用现代化与新核心的建设是“活水工程”。围绕核心业务平台的敏捷转型,旨在为业务人员提供一个更加敏捷和灵活的工作平台,重塑客户体验、产品创新、渠道服务、定价计价、生态连接等业务能力。

核心系统的建设对任何机构都是重塑综合竞争力的“换心”工程,面临诸多技术难题:在规划设计与开发阶段,如何构建一站式、全流程、安全可信的科技治理体系,实现设计、开发一体化;在部署与运行阶段,如何稳健地从双活走向多地多活转型,解决应用与技术架构的单元化,建立分布式架构6个9高可用;在新核心系统运维阶段,如何结合云网协同,保障金融业务1-5-10稳健运营。

结合这些关键难题,华为公司战略投入,开展主机上云会战,与行业领先核心伙伴深入合作构建分布式新核心解决方案,攻克金融核心多活高可用、数据库与存储的协同容灾与防勒索、软件开发工具链、智能运维等关键难题,进一步构建了22项业务与技术专题,包括核心多活架构设计、应用韧性评估等,帮助客户稳健核心转型。目前,华为已帮助全球300多家金融机构实现应用现代化,支撑多家银行建设了全栈自主可控的分布式新核心,规模承载核心系统稳定运行,同时实现客户旅程重塑,服务灵活编排。

3)数据与AI能力的建设是“源头工程”。与建设核心系统支撑业务需求同样关键的是业务支撑平台的“源头”,这个源头即高质量的数据基础和智能化的应用能力体系。只有构建全面的数据能力体系,才能夯实数字化转型基础;只有打造智能化的应用能力体系,才能实现金融生产力的跃升。

为此,华为联合伙伴开发智慧数据解决方案,支撑金融机构建设实时、融合、共享的数据能力体系,将数据资产以服务化方式进行供给,实现了数据高效流转,助力实时决策和人人用数。目前,中国18家国有/股份制银行和Top20家区域银行中超过75%都选择华为的智慧数据方案建设湖仓一体新架构,加速走向了数据驱动,全面提升营销获客、风险管理、运营合规、创新服务等能力。

随着AIGC的出现,金融机构正在加速从数字化走向智能化。智能化的应用能力体系的建设也是一个系统化工程,包含场景层、模型层与底座层。场景层,华为联合生态伙伴,在多家金融机构已落地50+场景,呈现出三个变化:从场景试点走向小规模应用,从流量场景走向价值场景探索,从对内逐步有序合规走向对客,加速智力涌现走向价值涌现。模型层,除了基础NLP大模型,华为还打造了视觉/预测等“多样智能”的能力,比如在某大行已将预测大模型应用于资产负债调度、资金头寸的辅助运营决策。智算底座层,通过存算网云的高效协同,助力不同需求类型的客户构筑从千卡训推一体大规模集群到百卡轻量级推理方案,实现算力资源统一调度、高效训练与高性能推理。

华为构建开放互联的金融科技新生态,为金融机构数字敏捷架构落地的关键保障

在数字化转型的浪潮中,无论金融机构、还是科技企业,单枪匹马都难以为继,因为金融机构的数字敏捷架构中所需要的不仅是优质可靠的科技产品,更要在统一架构下对内外部应用产品和生态联接进行有机整合。一个“开放互联、持续演进”的金融科技生态,往往会成为金融机构数字化转型规划能否落地的关键保障。

华为持续助力数字金融体系的科技推动和生态构建。一方面,华为与行业组织、咨询公司、解决方案厂商等150+伙伴共享资源、技术和经验,将华为的ICT技术优势与伙伴的业务应用深度融合,匹配客户需求。另一方面,华为也发起了FPGGP智慧金融伙伴出海计划,携手长亮、天旦、中软国际、中科软等国内领先的金融科技厂商走向全球市场,加速全球金融科技交流融合。

此外,人才是持续创新的动力源泉,也是金融科技可持续发展的关键。华为与高等院校、金融机构、行业协会组织和行业合作伙伴紧密携手,共同打造教育人才生态、产业/行业人才生态与公众人才生态,持续为行业数字化转型注入新鲜血液。

展望未来,携手聚力,共同穿越“金融数字化转型深水区”

面向下一个十年,金融强国的建设目标要求金融机构坚持把服务实体经济作为根本宗旨,金融行业的数字化转型必将持续深化,金融服务将构筑在包含“泛在终端接入、智能边缘推理、韧性金融底座、融合智算平台”的敏捷架构基础之上,围绕战略新兴产业的“研发、生产、供应链、销售服务、用户体验、集团管理”等业务全流程,构筑“全时感知、全时在线、全时智能”的数智化金融服务,为实体经济发展注入强大动力,开创更加美好的未来。

这些,都是金融机构数字化转型的“深水区”,而技术的重要性、合作伙伴的选择不言而喻,华为公司坚持战略聚焦和持续投入金融行业,希望陪伴客户共同成长,携手穿越“数智化转型深水区”,为金融行业的持续发展贡献力量。

免责声明:文章内容和观点仅代表作者本人观点,供读者思想碰撞与技术交流参考,不作为华为公司产品与技术的官方依据。如需了解华为公司产品与技术详情,请访问产品与技术介绍页面或咨询华为公司人员。