本站点使用Cookies,继续浏览表示您同意我们使用Cookies。 Cookies和隐私政策>

![]()

本站点使用Cookies,继续浏览表示您同意我们使用Cookies。 Cookies和隐私政策>

![]()

自1985年中行发布第一张信用卡,信用卡行业在中国走过了37年的历史,在促进消费、构建信用体系、促进经济发展等方面做出了卓越的贡献,也成为数字化转型和零售金融转型的重要平台。截至2021年底,全国信用卡数量已达8亿张,授信总额超过20万亿元(数据来源:中国人民银行)。

随着数字经济的飞速发展,客户行为习惯不断变化,产品同质化加剧,信用卡业务面临更大的挑战与机遇。根据华为自身实践和对金融行业的理解,我们认为客户体验是信用卡业务构建竞争力的关键,APP和数据的数字化转型是提升客户体验的主战场,希望能够通过华为的科技力量,帮助信用卡行业持续提升客户体验。

接下来我们从授信流程、数字支付、超级应用、内部经营和客户体验管理五个角度,共同探讨如何提升信用卡业务的客户体验,也会分享华为在客户体验方面的实践。

信用卡是银行向客户授信,提供支付等各类金融服务的重要载体。我们观察到,现今的授信流程已经发生了很大的变化。

传统授予信用的流程是由银行销售团队推广营销,客户签约后由中后台录入、审批人员审核资格、额度管理团队赋予额度,再寄送卡片给客户,客户激活卡片并完成首刷,正式开始使用信用卡。

互联网公司的授信方式更加便捷、高效。他们利用数字化手段获取用户、收集用户信息,经过大数据评估后主动授信给用户;不断地收集用户在互联网的行为信息,及时调整额度,交叉销售更多的金融商品。这里面以来自用户支付行为的信息为主,其它信息为辅,大数据平台的算法是关键的科技手段,其竞争力来自于如何更多地收集用户行为信息,如何更快地使用其中有效的信息。

对银行来说,改造传统的信用卡授信流程,适应市场的变化和外部竞争,需要利用AI与大数据等科技手段,实时收集、分析、使用用户行为与交易数据的能力,以缩短授信时间、实时放款,大幅提升客户体验的同时也能提高风控效率。

例如招商银行采用了华为FusionInsight大数据实时决策引擎,将信用卡征信时间从1周左右缩短到2-5秒,全流程自动化,取消人工干预,实时发放虚拟卡,用于网上消费,为年轻用户打造即用即享的极致体验;同时也应用于信用卡实时智能反欺诈场景,将风险案件数降低50%,减少损失超亿元,处理能力提升10倍,业务连续性达到99.99%。这是一个科技赋能信用卡授信业务的典型案例。

千禧年以来,支付业务发生了巨大的变化,从传统的卡支付发展到今天,以APP为主的数字支付占比已超过9成(数据来源:银联发布的《2021移动支付安全大调查研究报告》),主要历经了以下几个主要的阶段:

1.2004-2010年,电商结算(check out)推动在线支付发展,阿里巴巴的支付宝开始提供互联网电商平台的Check out功能,用户可以绑定银行卡的卡号到互联网账户,便捷地进行网上交易的支付,自此实体银行卡的使用进入到电商结算阶段。

2.2011-2016年,二维码支付逐步普及,智能手机占比持续提升,社交平台成为新的流量高地,微信开始进军支付市场,只要绑定银行卡即可转账充值到微信钱包,可以通过微信进行个人对个人的支付或转账,也可以通过微信进行消费支付,微信也带来了丰富的支付场景,例如2014年春节期间开始风靡的亲友互发红包。

微信、支付宝借助资本市场的融资,大量补贴用户和商户,快速地抢占了移动支付市场的垄断地位,形成了两个完全闭环的支付生态体系。

对于银行而言,这一阶段是非常痛苦的,发卡行无法获取用户的交易信息,银行严重地被脱媒,无法掌握客户的支付信息,也无法有效地做好反洗钱工作,信用风险、伪冒风险都在上升。

3.2017-2019年,在监管机构的要求下,网联清算有限公司(网联)正式成立,作为非银行支付机构网络支付清算平台。自此之后,微信、支付宝须将银行卡用户的支付场景信息传递给发卡行,银行被脱媒的情况有所缓解;但与此同时,微信、支付宝仍各自保持独立,彼此不会共享信息。

4.2020-2022年,人民银行推出数字人民币,并加速在全国的试点,主要城市通过大幅补贴快速推广,商业银行也积极参与发展创新场景。在数字人民币的市场,银行与互联网公司回到同一起跑线,重新开始公平竞争;另一方面,在监管的推动下,微信和支付宝的支付信息开始互通,随着消费免息分期等业务的流行,信用卡业务的经营模式也持续演进。

华为通过自身在AI、大数据方面的技术优势,与银行客户的场景结合,帮助客户利用支付数据创造更多价值。例如,民生银行信用卡中心和华为打造了“大数据联合创新实验室”,运用机器学习和人工智能等技术,充分释放数据价值,在改善客户体验、提高营销转化率、优化风险管理、降低管理成本等方向推动创新:利用图数据库千万级节点的团体挖掘能力,挖掘1700万名客户的8种相互关联数据仅需5分钟;对客户反馈信息进行智能识别分析并作出响应,实现全年智能服务超4亿人次;构建一站式的模型开发训练平台赋能数据团队,实现算法产品迭代周期缩短30%以上;荣获 2021年度亚洲银行家 “中国最佳AI创新实验室”大奖。

面向未来,数字支付体系会进一步地互联互通,银行的信用卡业务会同时对接银联、支付宝、微信、数字人民币,利用支付行为数据为客户提供个性化服务,同时更好地经营高质量客户;整个数字支付市场将走向基于银行和互联网公司的多平台架构,彼此协同产生的飞轮效应也将加速,带来更多场景和商业模式方面的创新。

我们观察到,信用卡产业从以磁条卡、芯片卡为主的“卡片”时代,已经演进到以手机“APP”为主的数字化经营时代,移动端客户入口、获客活客留客能力的竞争进一步加剧, 超级应用(Super APP)就是这一背景下的产物,通过丰富的场景服务,成为提升客户数字体验的最佳平台。银行信用卡超级应用主要包括以下几个重要场景:

1.信用卡APP的金融服务场景:比如卡片管理、账户管理、交易查询、额度管理,以及自有的商城经营、保险产品、优惠券、分期付款等,这些场景获取客户流量的主动权主要取决于银行的数字化运营能力。

2.信用卡APP的合作伙伴场景:比如餐厅点餐、打车、外卖、地铁、公交、医疗等场景的优惠支付,为银行信用卡的APP带来更多的私域流量,这些场景的支付通过从信用卡APP直接嵌入伙伴场景的模式实现,背后需要与第三方合作伙伴的系统对接,利用开放式的API完成。对于合作伙伴来说,去对接不同的金融机构有一定困难,在这时第三方的软件开发企业可以提供更多的服务与支持。

3.与第三方平台对接的场景:通过与微信、支付宝、美团、京东等互联网平台的对接,激励用户使用银行的信用卡来消费、支付(例如每笔交易的随机折扣),这是银行激活信用卡用户的重要手法。这里面用户的交易信息会返回到银行,带来丰富的用户行为数据。与此同时,银行还可以在自身场景的交叉销售方面发力,进一步提升客户黏着度,这背后也需要较强的软件对接能力和数据交换能力。

4.数字人民币场景:对接或嵌入数字人民币钱包,通过两种模式为客户提供服务,一是预支现金到数字人民币钱包,然后鼓励用户通过钱包消费,银行通过预支现金的方式收取费用(例如现金分期费);二是直接通过信用卡授信鼓励客户使用数字人民币消费购物,可以通过免息期来刺激客户消费,之后可以按照消费分期的方式收取用户费用,或通过先买后付的方式从商户收取费用。

作为连接客户与场景,赋能内部员工、外部伙伴的最佳平台,超级应用是信用卡产业未来发展最主要的战场。根据我们的经验,微服务化的移动服务、可灵活迭代的小程序框架、低代码开发运营平台是主要的三个关键技术能力,如何做好科技人员与业务人员的协同将是组织方面的主要挑战。

我们观察到,各行各业的线上化趋势在疫情期间有所加速,但随着疫情的趋缓甚至结束,管控政策的逐步放开,可以预见线下活动会有所恢复。传统的线下模式难以应对市场竞争和客户行为的快速转变,纯线上模式无法满足客户对金融服务的全部需求,很多客户更喜欢有温度有人情味的服务,因此线上与线下融合才是正确的选择。对金融行业来说更是如此,产品高度同质化,需要线上线下的差异化个性化的服务来构建竞争力。

信用卡产品数字化的早期,更多考虑科技投入、信用计算的复杂度和交易量,这构成了信用卡经营的传统模式,以月度的结算、账单、还款为主,以确保交易的准确无误为主要目标。主流技术演进到今天,云计算能够提供近乎无限大的运算能力和存储空间,手机和移动网络构成了数十亿级终端设备的互联互通,产品服务的可以根据客户的具体需求灵活调整。例如账单能够实时查询、实时分类与分析,免息期可以随场景、金额变化,还款比例和额度可以定制,数字人民币也将加入信用卡场景。

对于银行而言,信用卡的内部经营模式需要加速转型,从销售办卡、授予信用到额度调整的流程都须要缩短,业务流程的自动化更加高效;先经营APP用户,再将用户转换为客户的模式会是未来新的获客方式。风险管理也是信用卡产业内部经营转型的重要方向,需要掌握好风险管理与客户的便捷性之间的平衡。互联网公司过去的成功经验可以证明,在合法合规的前提下,拥有大量用户行为数据并能加以利用的机构,能够有效地做好风险管理,提供更好的客户体验。

在数字经济下银行的信用卡业务转型,还应聚焦移动APP运营,利用数字支付替代现金和传统卡业务,充分开拓场景并获取用户行为数据;同时通过大数据平台对数据实时地收集、整理、分析、使用,一方面协助风险管理,一方面用于营销获客。

近年来信用卡产业的服务体验常常被人诟病,一方面信用卡相关诈骗频发,很多客户因此收到损失,对银行的公众形象造成负面影响,面临声誉风险;另一方面,信用卡业务也是客户投诉的重灾区,在全部银行投诉中占比超过5成,2021年第二季度投诉高达46273件,比20年同期增长37.2%。

随着信用卡相关产品服务的同质化趋势,银行构建竞争力的战略重心向用户体验进一步转移。

例如招行打造了“风铃系统”以实时获取客户体验信息,部署了3万+个客户旅程买点、完成了20+个系统的对接改造,设置了1300+项体验指标,根据指标实时检测、响应客户反馈,持续提升客户满意度,“风铃系统”也成为招行信用卡业务管理、考核与运营重要抓手。

平安信用卡通过“灵犀智能服务体系”即时预判客户潜在服务需求,将传统被动单一的服务模式转变为主动关联的预测服务模式。平安信用卡实现了净推荐值从2019年的32%提升至2020年的40%。

这些都是领先银行在客户体验与满意度提升方面的实践。

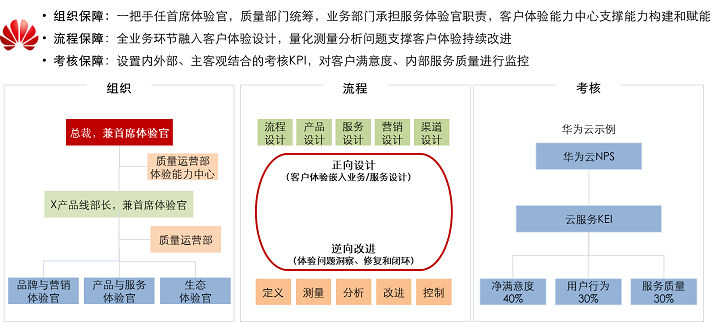

华为自身在客户体验管理方面也有丰富的实践。长期以来自上而下推动客户体验的提升,创始人任正非表示:对终端业务我只有三句话,一个就是质量,一个就是体验,一个就是品牌。消费者业务应关注最佳用户体验;消费者业务CEO余承东说到:我们在用户体验上要前瞻性思考,我们的KPI有很多个指标,如果只要一个,那就是NPS。陶景文担任华为首席体验官,坚持“以客户为中心”的核心价值观,从组织、流程、考核三方面保障客户体验,辅以全面数字化转型作为支撑。

华为在消费者业务方面,对消费者旅程和触点进行了细分,构建了消费者声音分析平台,充分运用Design Thinking方法、Kano模型、“精创”开发模式、峰终定律等理论,持续提升客户体验和满意度。

根据华为在金融行业用户体验方面的理解与实践,我们认为客户体验的提升应围绕以下八个方面展开,服务专业、流程便捷、信息透明、时间合理、交互友好、个性定制、趣味性、社交性,同时应当科学地设计客户体验指标体系,并用数字化的手段实时地收集客户体验与满意度的信息,实时地对用户的负面评价做出响应,持续提升客户体验。

以上是我们对信用卡客户体验的一些理解,结合华为自身实践的一些分享,以及对信用卡产业数字化转型的主要方向的思考:

• 信用卡授信互联网化,变得更加敏捷灵活,授信所需的时间更短,额度调整的准确度更高;

• 数字支付走向信息互联互通、多平台化协同发展,信用卡业务会更多地利用用户的支付行为信息发展业务;

• 信用卡产业从实体卡片向APP的转型会更加彻底,超级应用作为承载金融服务与生活服务的一站式平台,会开放更多的API,也会加入更多数字人民币的应用;

• 信用卡业务内部经营模式的转型也会加速,利用数字化平台提升流程自动化效率,推动商业模式创新,更好地处理风险管理与客户便捷性的平衡,聚焦APP的数字化运营、开拓场景、利用数据营销活客;

• 使用数字化的手段来管理用户体验,并通过持续提升用户体验与满意度来构建竞争优势

华为作为一家科技公司,我们认为无论是5G、IOT,还是AR/VR、元宇宙,科技的发展与进步为银行更好地服务客户提供了可能,但这仅仅是基础,最为重要的,还是回归金融服务的本源,围绕场景,更快更高效地为客户服务,提供更好的体验;与此同时,业务转型的主要阻力往往不是来自于技术,而是来自组织和文化方面的惰性,信用卡业务的转型,一定伴随着组织文化的变革,在这方面,华为希望通过自身的实践经验与企业文化,为金融行业客户助一臂之力。

最后,我们相信信用卡产业有着光明的未来,作为金融行业转型的关键引擎,会持续地围绕APP与数据提升客户体验,在整个社会、数字经济中扮演更为重要的角色。

免责声明:文章内容和观点仅代表作者本人观点,供读者思想碰撞与技术交流参考,不作为华为公司产品与技术的官方依据。如需了解华为公司产品与技术详情,请访问产品与技术介绍页面或咨询华为公司人员。